2025年の税制改正により、学生から主婦(夫)まで幅広い人に関係する「年収の壁」が大きく見直されました。特に大学生年代(19歳以上23歳未満)では、これまでの制限が緩和され、より多くの学生が扶養内で働きやすくなることが期待されています。

また、配偶者の扶養に入って働くケースでは、所得税が課税されるラインである「103万円の壁」が「160万円の壁」へと引き上げられたことが大きな変更点です。年収の壁は、他にも110万円、130万円などが存在します。

今回は、2025年に変更された学生の扶養控除や社会保険の扶養要件に加え、配偶者の扶養に入って働く場合の「社会保険の壁」と「税金の壁」についてもまとめ、分かりやすく解説します。

2025年法改正のポイントをおさらい

【育児・介護休業法改正】2025年からの変更点と若手社会人への影響🤱~

自己都合退職が変わる! 給付制限の新ルールとは?📃 ~2025年改正~

2025年の法改正⚖️〜注目すべき変更点〜

【2025年】学生の扶養控除と社会保険の扶養要件

大学生年代の「年収の壁」が見直されたことで、就職前の就業体験や学費を稼ぐ学生アルバイトなど、さらに柔軟に働けるようになることが期待されます。

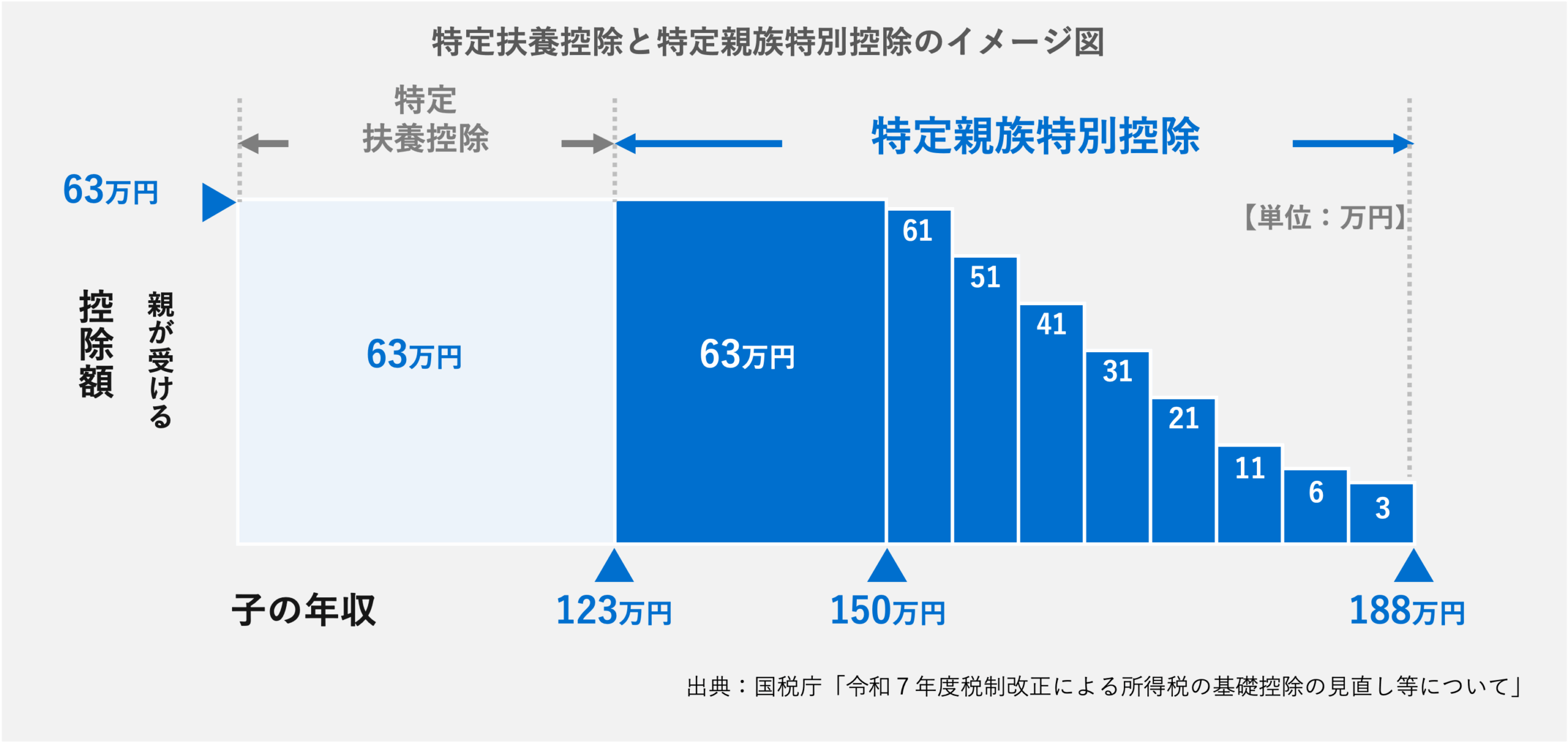

2025年1月から適用 特定親族特別控除の創設

新制度では、特定扶養親族(19歳以上23歳未満の子)が年収150万円まで稼いでも、親は満額63万円の控除を受けられます。

従来の「103万円超で控除ゼロ」から、段階的に控除額が減る仕組みに変わりました。

特定親族特別控除の注意点

この控除は、子が申告する年の12月31日時点で満19才以上23才未満の場合に適用されます。高校生(16~18歳)や23歳以上のアルバイトの場合、扶養控除の年収上限は123万円です。

特定親族特別控除を満額で受けたい場合、子のアルバイト収入は、年間150万円以内に抑える必要があります。

2025年10月から適用 社会保険の扶養要件の変更

特定扶養親族(19歳以上23歳未満の子)は社会保険の被扶養者認定の収入基準が、年収130万円から150万円に引き上げられました。

150万円以下であれば働きながらも社会保険料の負担を避けられ、経済的なメリットが大きくなります。

この変更も申告対象年の12月31日時点での年齢が満19才以上23才未満の場合に適用されます。

【2025年】扶養に入って働く場合の「社会保険の壁」と「税金の壁」

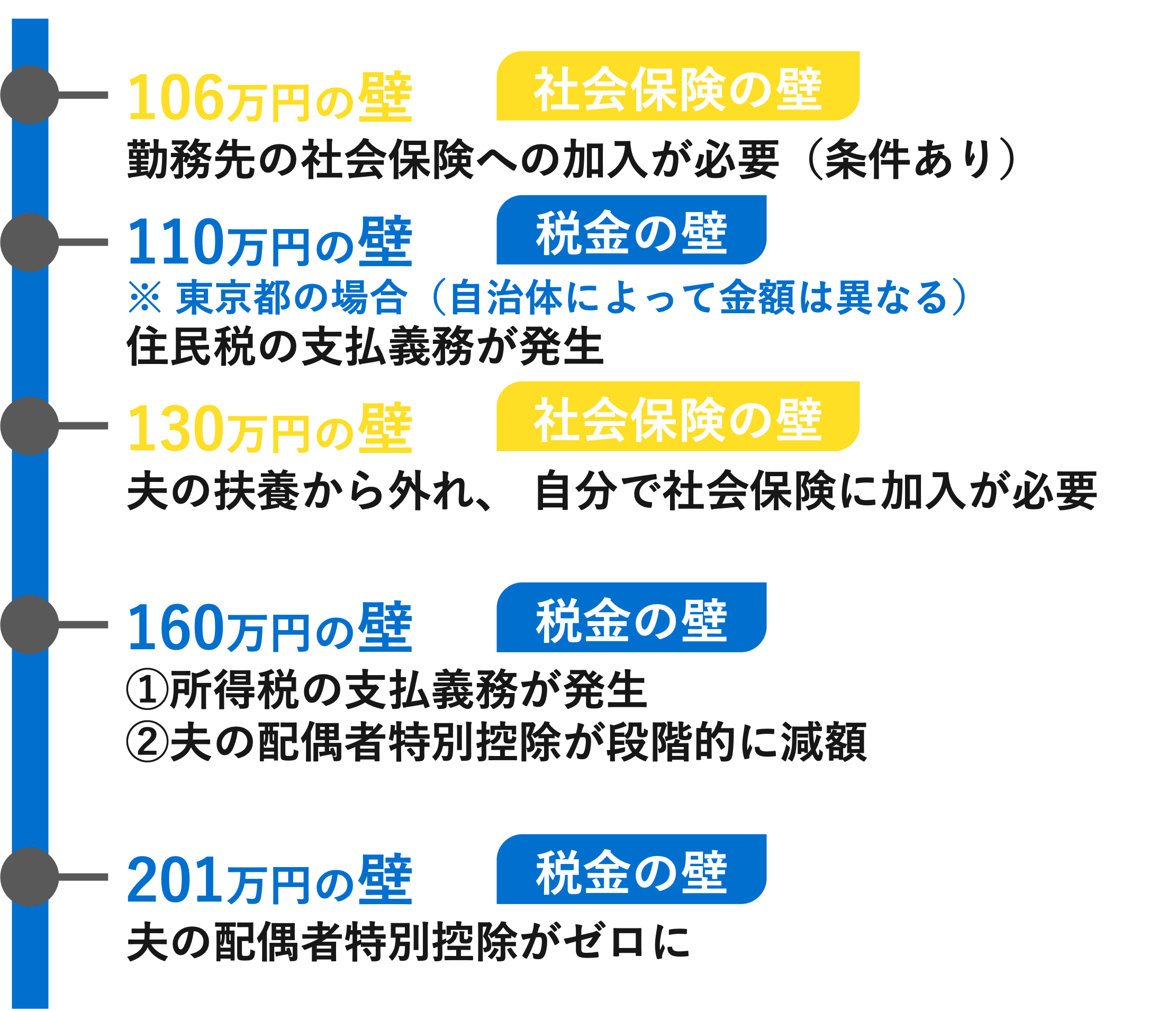

2025年の税制改正では、所得税の課税対象となる「103万円の壁」が「160万円の壁」へ引き上げられました。夫(会社員)の扶養に入っている妻の年収の壁について、社会保険の壁と税金の壁に分けて見ていきましょう。

2025年の税制改正を反映した様々な年収の壁

106万円の壁(社会保険の壁)

勤務先が以下の条件に当てはまる場合、勤務先の社会保険への加入義務が発生します。

【例】勤務先が東京都、40~64歳の場合

- 年収106万円で健康保険と厚生年金に加入 ▶︎手取りが約16万円

※日本年金機構「厚生年金保険の保険料」、全国健康保険協会「都道府県毎の保険料率」をもとに算出

130万円の壁(社会保険の壁)

「106万円の壁」の条件を満たさなくても、夫の扶養を外れ、自分で社会保険への加入が必要になります。

【例】勤務先が東京都、40~64歳の場合

- 年収130万円でパート先の健康保険と厚生年金に加入 ▶︎手取りが約20万円減少

- 年収130万円で国民健康保険と国民年金に加入 ▶︎手取りが約31万円減少

※日本年金機構「厚生年金保険の保険料」、全国健康保険協会「都道府県毎の保険料率」をもとに算出

健康保険と厚生年金に加入している場合、社会保険料を差し引いた手取り収入が129万円になるのは、年収約153万円のときです。

社会保険加入によるメリット

手取りが大幅に減少する年収130万円~153万円の場合でも、社会保険に加入することで以下のようなメリットがあります。

・傷病手当金、出産手当金制度が使える。

・将来の年金額が増える。

※国民健康保険と国民年金に加入している場合、上記のメリットは適用されません。

110万円の壁(税金の壁)

年収が110万円を超えると住民税が課税されます。

※自治体によって金額が103~110万円と異なります。

【住民税はどのくらいかかる?】

住民税 = 5000円 + 課税所得 × 10%

出典:総務省「個人住民税」

160万円の壁 ①(税金の壁)

年収が160万円を超えると所得税が課税されます。

【例:課税所得が195万円未満の場合】

所得税 = 160万円から超過した分の5%

出典:国税庁「No.2260 所得税の税率」

年収から社会保険料が差し引かれるため、実際に所得税がかかるのは年収190万円くらいからとなります。

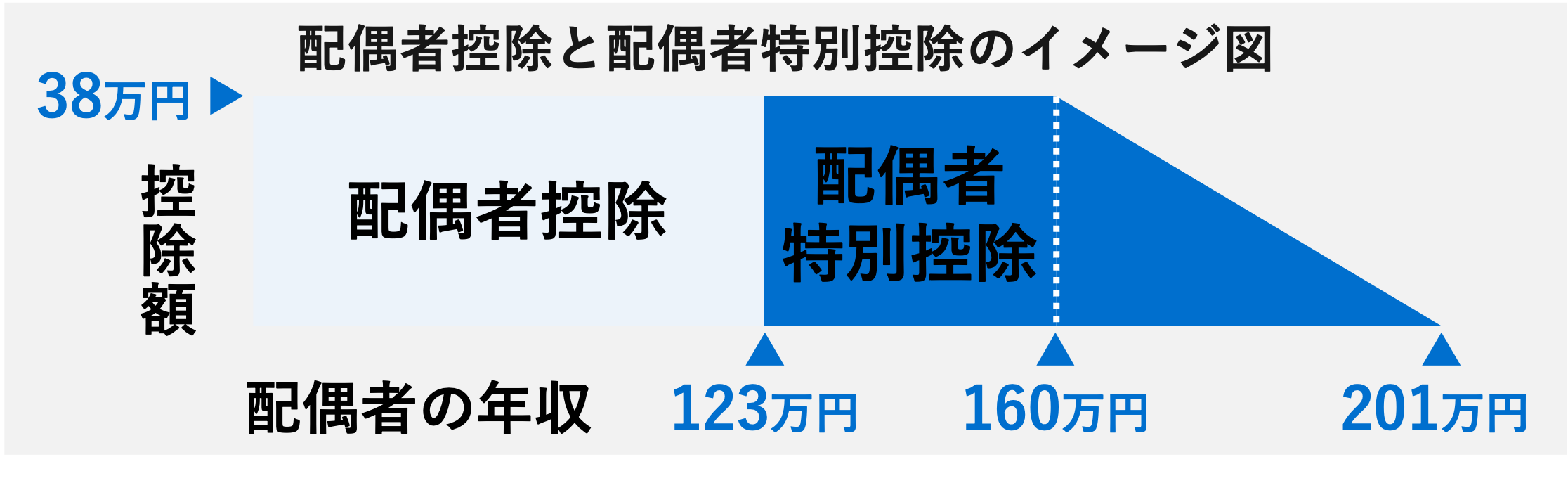

160万円の壁 ②(税金の壁)

・年収123万円までは配偶者控除を、160万円までは配偶者特別控除を 満額(38万円)受けられます。

・160万円を超えると段階的に減額され、201万円を超えると控除はなくなり、夫の税負担が増えます。

・夫の増税分より妻の年収が多くなるため、世帯全体での手取りは増えることになります。

出典:国税庁「No.1191 配偶者控除」、「No.1195 配偶者特別控除」

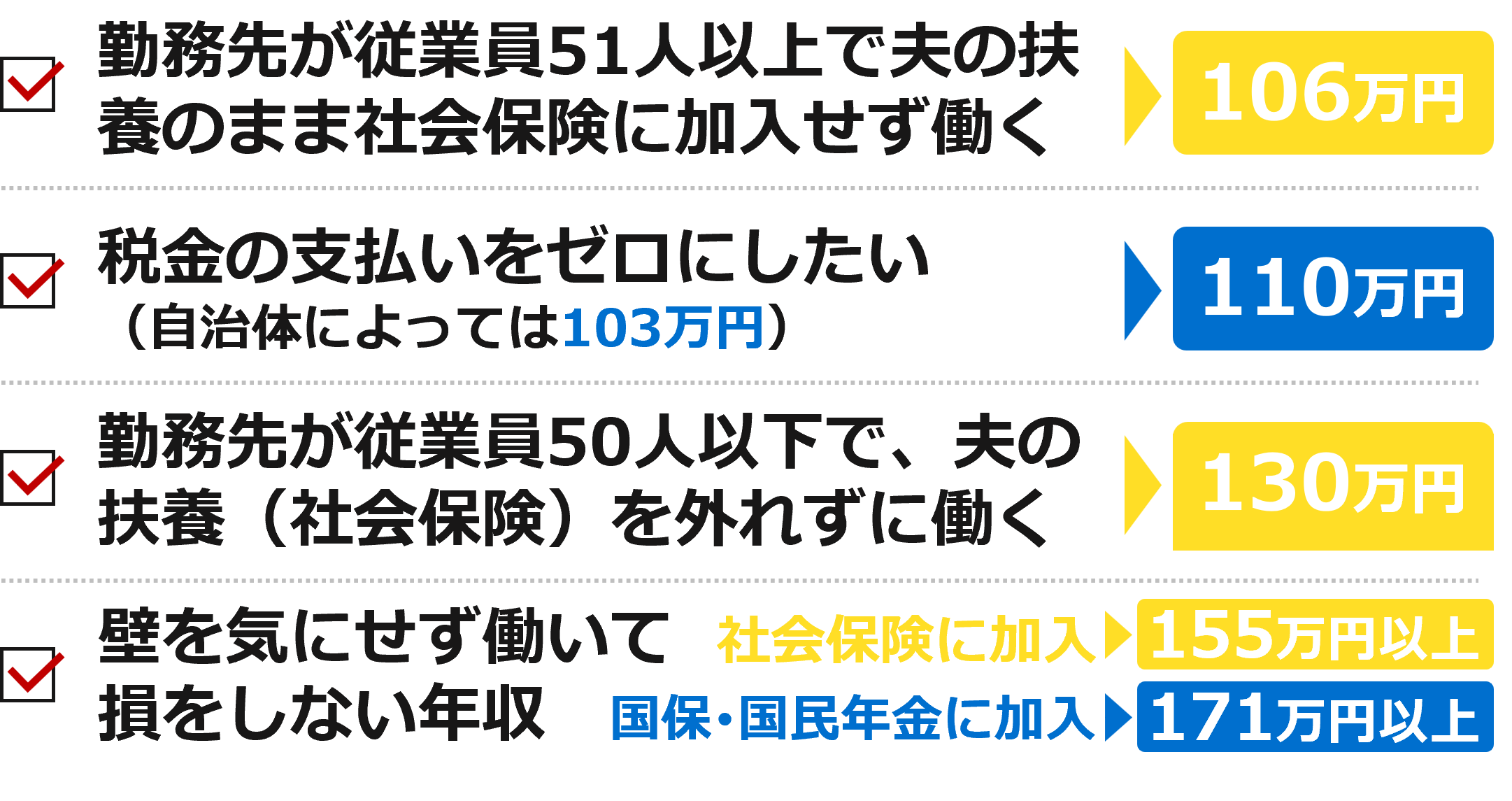

働き方と気にすべき年収の壁

家計に大きく影響する「年収の壁」。壁の仕組みを正しく理解して、自分に合った働き方を選ぶことが大切です。

まとめ

2025年の制度改正によって、学生も主婦(夫)も、これまでより柔軟に働き方を選べるようになりました。

家計に影響する「年収の壁」は、仕組みを正しく理解することで、無理なく・損なく働ける選択肢が広がります。

最新の制度を踏まえながら、自分や家族にとって最適な働き方を見極めていきましょう。

👇👇👇ぜひ フォローのほど よろしくお願いいたします!👇👇👇

★各QRコードクリックでもリンク先へ遷移します★

|

|

|

| ⏫ ライフマイスター公式SNS |