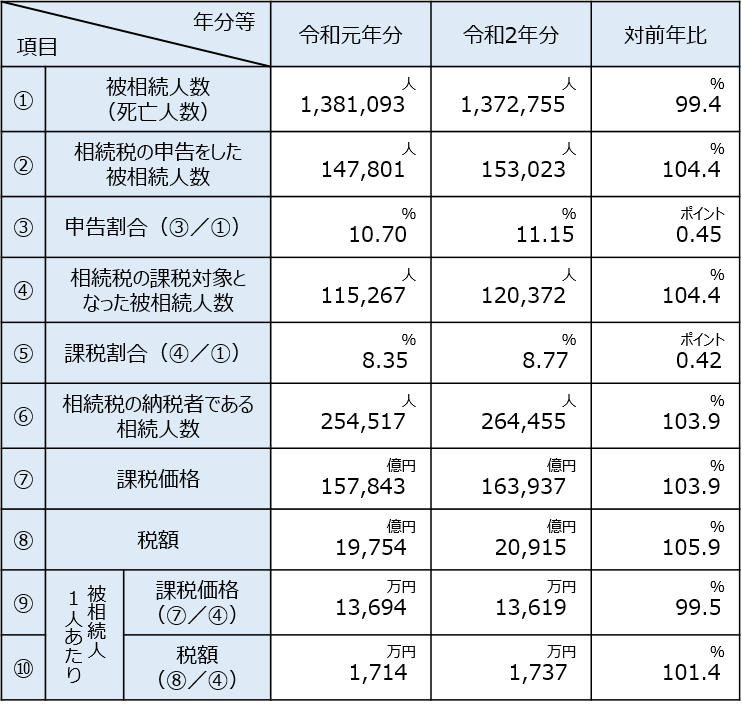

国税庁は令和3年12月、令和2年分の相続税の申告実績を発表しました。

※②-④=相続税の申告をしたが、課税対象とならなかったもしくは特例措置などを受け、税額が発生しなかった被相続人数

出典:国税庁『令和2年分における相続税の申告事績の概要』を元に作成

令和2年度の被相続人数(死亡人数)のうち、相続税がかかった方の割合は8.77%と過去最高になりました。

8.77%という数字を見ると少なく感じますが、これは被相続人数全体での数値です。自社株や事業用の資産を持つ中小企業のオーナー経営者などで絞れば、数値はぐんと上がります。

オーナー経営者の方であれば相続財産は高額となり、多くのケースで相続税がかかることになりますので、資金対策は必須と言えます。

相続税がかかる財産

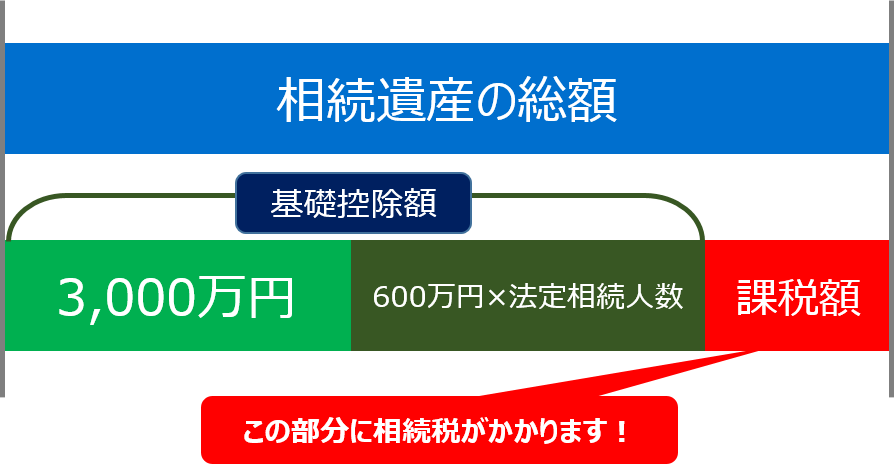

相続税は、相続財産総額が3,600万円以下の場合は一切かかりません。相続財産総額から基礎控除を差し引いた部分が相続税の課税対象となります。

基礎控除は『3,000万円+(600万円×法定相続人の数)』で求められます。

法定相続人が妻と子2人の計3人であれば、3,000万円+(600万円×3)=4,800万円となり、4,800万円を超えた部分に相続税がかかります。

相続財産総額-基礎控除≦0となる場合、相続税の申告は不要です。

相続税の申告・納付期限は、被相続人が死亡したことを知った日の翌日から10ヶ月以内です。

この期限を過ぎると延滞税や加算税が課せられることとなります。

納税資金の準備手段

高額の相続財産を持つ方の法定相続人は、相続税納税の資金対策が必要となります。

中でも生前対策によく利用される「死亡保険金」は、相続財産に含まれるものの遺族の生活保障の意味合いが強いため、『500万円×法定相続人の数』という相続税の非課税枠が用意されています。

このことから、納税資金対策の準備として「死亡保険金」はとても有効な手段です。

1.相続財産がどれくらいあるのか

2.相続税がどれくらいかかるのか

3.誰が、どれくらいの相続税を納税することになるのか

4.現在、被相続人が加入している生命保険はあるか

5.その生命保険の保険金受取人は誰になっているか

上記を事前に把握し、「納税が必要となったが納税資金がない」といった事態に陥らないよう、適切なプランニングをする必要があります。

どうぞお気軽に、何なりとご相談ください。